新規IPO

2020年11月27日に株式会社クリーマ(情報・通信業)が

東京証券取引所マザーズに上場いたしました。

今回は同社から公表されている資料にもとづき、

IPOの状況を確認してみたいと思います。

成長可能性に関する説明資料

説明資料:https://www.release.tdnet.info/inbs/140120201125428079.pdf

・会社概要

・沿革

・Management Members

・事業構造とクリーマ経済圏

・①マーケットプレイスサービス(日本 / 中国語圏)

・参考:Creemaが取り扱う様々な作品カテゴリー

・②プラットフォームサービス(1/3)- 内部広告

・②プラットフォームサービス(2/3)- 外部広告(法人向けPR支援)

・②プラットフォームサービス(3/3)- 外部広告(地方自治体向けPR支援)

・③イベント・ストアサービス(1/2)- イベント

・参考:Handmade In Japan Fes’の開催風景

・③イベント・ストアサービス(2/2)- ストア

・④ クラウドファンディングサービス

・参考:各サービスの主な収益モデル

・「Creema」の流通総額

・売上推移と収益の複層化

・クリーマの競争優位性

・A. プロ・セミプロ中心のクリエイター基盤

・参考:アプリ評価とサービス満足度

・B. 優れたサービス・プロダクト – 「Creema」のアプリDL数・ VISITの推移

・C. 高度に連携したクリーマ経済圏

・Total Addressable Market

・今後の展望 – クリーマ経済圏の更なる拡大へ

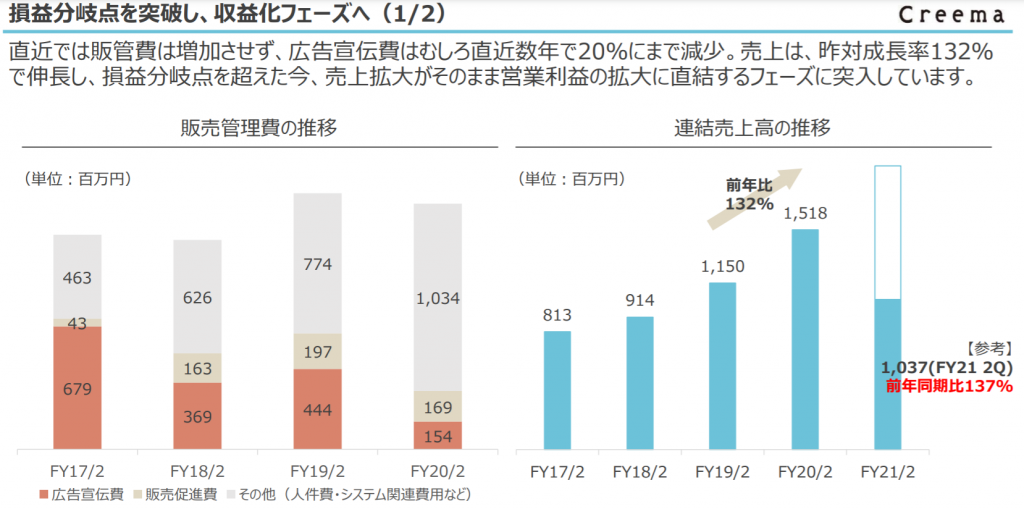

・損益分岐点を突破し、収益化フェーズへ

・今後の連結売上高目標

(総括)

・細かい章立てをした形の資料の作りにはなっていませんが、

同社のサービスの説明を詳細に進めていく形の資料の作りになっています

・先行投資、販促を続けてきたことで赤字先行型だったようですが、

巣ごもり需要の影響もあり、損益分岐点をようやく超えてきたとのことで、

今後の成長や収益化が見込まれます

・「クリーマ経済圏」と表現しているインフラが拡大していけば大きな可能性はある一方で、

競合他社サービスとの競争という点でどうなっていくのか気になるところです

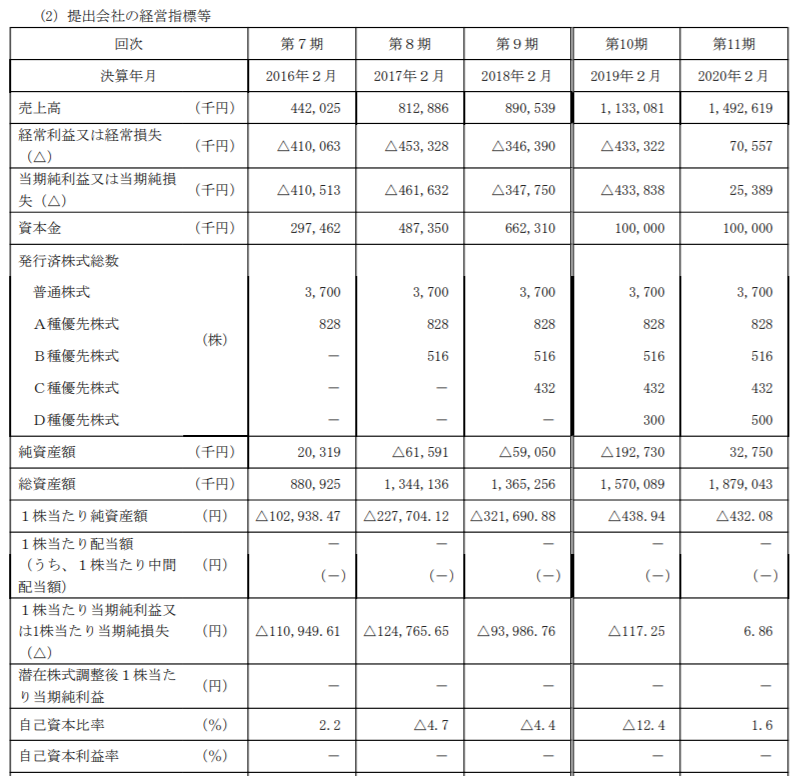

経営指標の推移

直近の経営指標の推移についていですが、

グループ全体の決算である連結決算数値が2期間開示されています。

一方で単体決算数値の過去5年分は

以下のような感じです。

この推移をみると、

同社の説明資料にあるように、

損益分岐点を超えてきて本格的に収益化していくフェーズに

入ったように思われます。

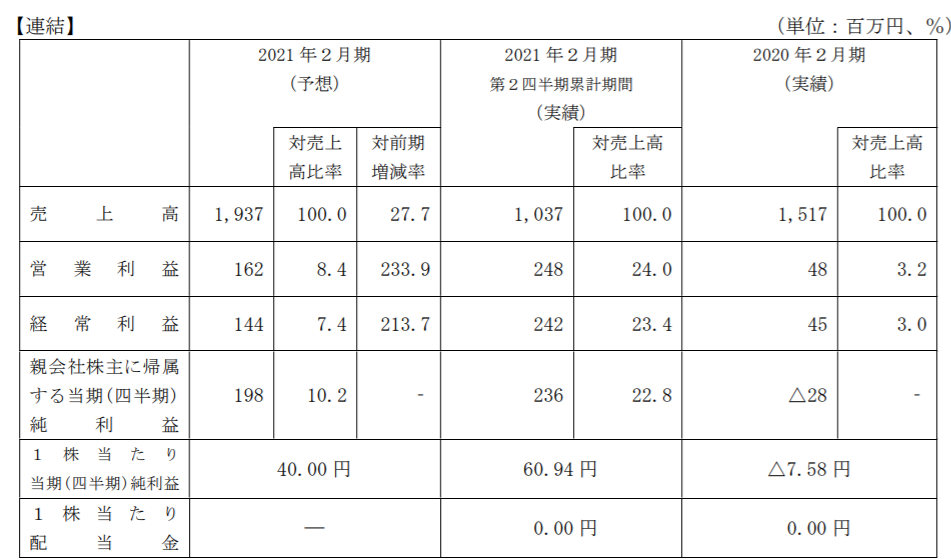

また、直近の決算及び年度の見込みについては、

以下の通り公表されています。

直近の半期までは利益も大きく増加していて

すごい伸びだと思いましたが、

年度決算になると一転、営業利益が縮小するようです。

ビジネスモデルからすると考えづらいのですが、

資料を読み込むと、戦略的に広告宣伝費をかけていくということです。

マザーズのグロース系の会社の特徴かもしれませんが、

利益率が高いビジネスのため、

売上が拡大すれば利益が大幅に増える構造を前提に、初期段階では、

利益を犠牲にして広告宣伝投資することで売上・シェア拡大を優先することが多いです。

同社も同様の戦略だと思われます。

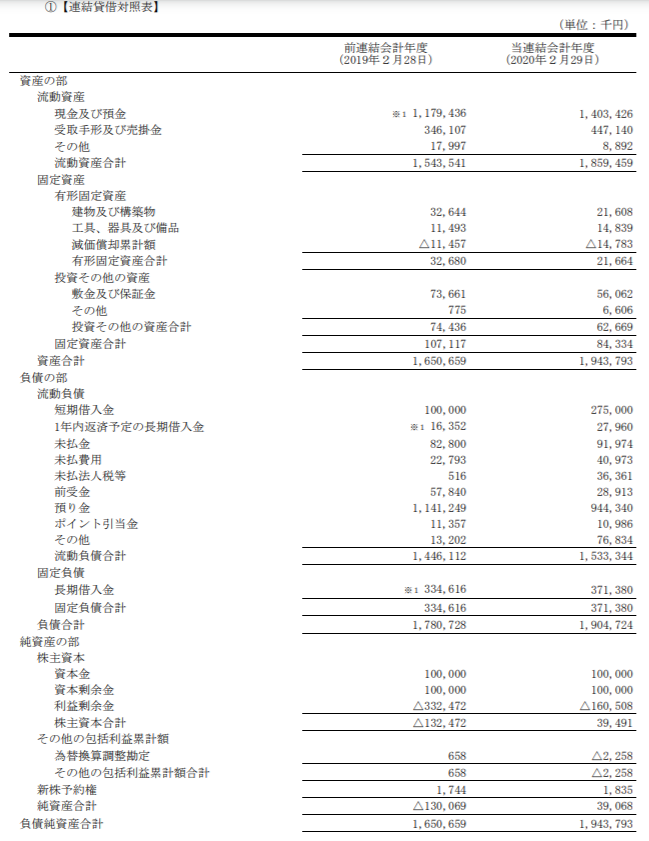

B/Sの特徴

まずは、B/Sの特徴を見てみましょう。

(資産の概要)

・流動資産の比率が高く、なかでも現預金比率が高い

・全体的に重い資産はなく、とても健全なB/Sの資産側の状態といえます

(負債・純資産の概要)

・自己資本比率が今は低いですが、今後収益体質になってくると、

剰余金のマイナスも解消されることは確実で不安はないといえるでしょう

・負債の中でも、預り金の金額が大きい

・プラットフォーマーというポジショニングによる預金の預りが大きいと推測され、

その点、キャッシュ・フローは良いビジネスといえる

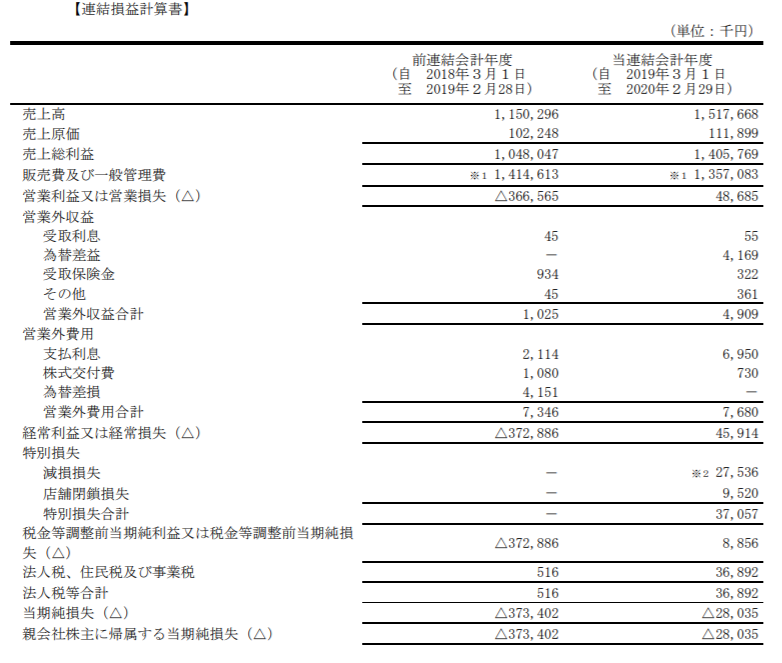

P/Lの特徴

次にP/Lの特徴を見てみましょう。

(売上・売上総利益の概要)

・粗利率が直近で93%ととても高く、とても強いビジネス状況と言える

・売上高の伸び率はとても高く、この拡大傾向が続けば、

粗利率が高いことから急激な利益拡大も見込める

・また下記の資料にあるように、損益分岐点を超えてきて、

広告宣伝費をかけなくても、売上拡大ができてきているフェーズとなり、

販管費の伸びも抑えられていることから、今後は利益拡大フェーズといえる

※成長可能性の資料より引用

(営業利益の概要)

・営業利益率は現状は高くないが、

今後の売上拡大により、営業利益率はかなり高くなることが見込まれる

(総括)

・少し前までは、先行投資が続いていたステージと思われるが、

その時期を乗り越えて、これからは収穫期に入るステージといえる

・広告宣伝費との兼ね合いにはなるが、

利益率がとても高いことから、利益の大幅な拡大が近づいていると考えられる

資本政策

同社については、ファンド・VCが多く、

株の移動やストックオプションの発行も多いことから、

ここでの整理は割愛したいと思います。

なお、参考までにですが、同社の「Iの部」に記載されている、

事業等のリスクのところで、以下のような記載があります。

●新株予約権について

本書提出日現在における新株予約権による潜在株式は、922,000株であり、

発行済株式総数5,976,000株の15.4% に相当します。

当社の株価が行使価格を上回り、かつ権利行使についての条件が満たされ、

これらの新株予約権が 行使された場合には、

1株当たりの株式価値の希薄化する可能性があります。●ベンチャーキャピタル等の持株比率に関するリスク

本書提出日現在におけるベンチャーキャピタル及びベンチャーキャピタルが

組成した投資事業組合(以下、「ベ ンチャーキャピタル等」という。)が

所有している株式数は3,219,000株であり、

発行済株式総数5,976,000株に占 める割合は53.9%となっております。

一般的に、ベンチャーキャピタル等の株式の所有目的は、

株式公開後に所有株式の全部または一部を売却してキャピタルゲインを得ることであり、

当社株式についても今後ベンチャーキャピタル等が所有する株式の

全部または一部を売却することが想定されます。

当該株式の売却により、株式市場における当社株式の需給バランスの悪化が生じ、

当社株式の市場価格形成に影響を及ぼす可能性があります。

■株主の状況

・第1位:代表者個人 2,200,000株(31.89 %)

・第2位:代表者の資産管理会社 628,000株(※)(9.10%)

・第3位:グロービス4号ファンド投資事業有 限責任組合 591,000株(8.57%)

(※)は新株予約権

■資産管理会社

・株式所有割合として9.1%程度の新株予約権として、

代表者個人会社が保有している

■新株予約権の割合

・上場時の発行済株式数に対して13.37%

■総括

・新株予約権の発行割合が13%程度と比較的高い水準です

・ファンド比率が50%を超えている状況もとても高いといえます

・先行投資型のビジネスであることを考えると仕方ないことかもしれませんが、

株式の希薄化や株式の需給バランスという点では気になるところでしょうか

・上場の半年前くらいに(2020年1月)、ファンド期限により、

ファンドから代表者や取締役へ株式の売却が行われていますが、

その際の価格が株式分割考慮後で「340円」となっており、

約半年後の上場時の公募価格が「3,570円」であることを考えると、

この短期間で株価が10倍になったことになります。

※詳細は、以下の「新規上場申請のための有価証券報告書(Ⅰの部)」参照

https://www.jpx.co.jp/listing/stocks/new/nlsgeu0000052197-att/11CREEMA-1s.pdf

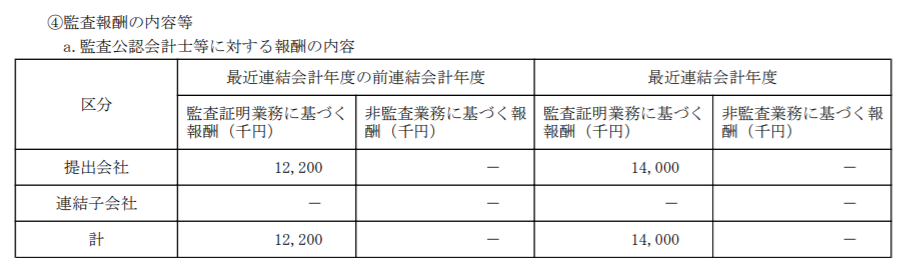

監査報酬

上場直前の監査報酬の状況は以下のような感じです。

直前期の監査報酬で1400万円とのことなので、

IPO時点では、もう少し高くなっていると思われます。

新規上場株価情報

●事業内容

・ハンドメイドマーケットプレイス「Creema」の運営、

及びクリエイターのエンパワーメントを目的とする各種サービスの提供

●業種別分類

・情報・通信業

●株主名簿管理人

・三菱UFJ信託銀行㈱

●監査人

・有限責任監査法人トーマツ

●幹事取引参加者

・㈱SBI証券

●発行済株式総数

・5,976,000 株(2020 年 10 月 23 日現在)

●上場時発行済株式総数

・6,089,000 株

(注1)公募分を含む

(注2)新株予約権の権利行使により増加する可能性がある。

●公募・売出しの別

・公募:113,000株

・売出し(引受人の買取引受による売出し) 1,559,700株

・売出し(オーバーアロットメントによる売出し) 167,200株

●売出株放出元

・グロービス4号ファンド投資事業有限責任組合

・代表者個人

・グローバル・ブレイン6号投資事業有限責任組合

・KDDI新規事業育成2号投資事業有限責任組合

・KDDI新規事業育成投資事業有限責任組合

・Globis Fund IV, L.P.

・日本郵政キャピタル㈱

・SMBCベンチャーキャピタル1号投資事業有限責任組合

・MF-GB 投資事業有限責任組合

・W ventures 投資事業有限責任組合

・役員個人

・SMBCベンチャーキャピタル3号投資事業有限責任組合

・SMBCベンチャーキャピタル2号投資事業有限責任組合

・SBI AI& Blockchain 投資事業有限責任組合

●公募・売出価格

・3,570円

●初値

・4,850円 (公募価格比+1,280円 +35.9%)