新規IPO

2020年10月30日にRetty株式会社(サービス業)が

東京証券取引所マザーズに上場いたしました。

今回は同社から公表されている資料にもとづき、

IPOの状況を確認してみたいと思います。

成長可能性に関する説明資料

説明資料:https://www.release.tdnet.info/inbs/140120201026408475.pdf

1. 会社概要

・ミッション

・代表紹介

・サービスイメージ

・Rettyの特徴

・At a Glance

・沿⾰

・ビジネスモデル

・COVID-19の影響と回復状況2. カンパニー・ハイライト

①成⻑の⽅程式が確⽴さ れ継続的な⾼成⻑が⾒込まれるFRM事業

・飲⾷店に提供する顧客基盤構築を可能とするソリューション

・売上構成要素

・閉店などによる解約は発⽣したが通常解約は増加せず有料店舗獲得は以前の⽔準を回復

・お店会員数は6⽉で底打ち、7⽉からは純増体制へ復帰

・いち早く6万店舗を突破し、次なるマーケットへ②DXの普及による集客 領域の拡⼤と業務効率 化領域への進出

・DXの普及とマーケットの変化に対し、迅速に3つの商品を投⼊

・従量課⾦型「プレミアム予約」と「テイクアウトプラン」の投⼊

・業務効率化⽀援市場の背景と参⼊にあたってのRettyの強み

・モバイルオーダーにより飲⾷店は業務効率を向上

・モバイルオーダーから波及する価値とターゲット店舗数

・集客+業務効率のハイブリッドモデルで安定収益を積み上げ③広告宣伝に頼らないグロースが可能な⾼利益を⽬指せる財務モデル

・高い売上高成長を継続

・広告宣伝費を抑えて売上高は伸長

・限界利益率は高水準で安定

・収益性が向上し2019年に黒転

(総括)

・サービス開始してマネタイズをして着実に成長をしてきた結果として

黒字化を果たした流れが、とてもよく理解できる資料です

・コロナウィルスの影響も乗り越えることができている様子が見てとれますし、

今後のさらなる成長・利益拡大が見込まれます

・また、ストック収入の割合が50%を超えてきている点も、

企業の安定成長を期待させてくれます

経営指標の推移

直近5年間の経営指標の推移は以下の通りなっています。

この推移をみると、

長い間、苦しい時期が続いてきたなかで、

やっと黒字化した状況が見てとれます。

ビジネスモデル上、一度黒字化すると、

今後は利益が拡大するステージだと思われます。

B/Sの特徴

まずは、B/Sの特徴を見てみましょう。

■資産

(資産の概要)

・流動資産の割合が66%という状況です

・ソフトウェアが大きいかと思いましたが、

ほとんど資産計上がされておらず意外なところです

・それほど重い資産はなく、健全なB/Sの資産側といったところでしょうか

■負債

(負債・純資産の概要)

・自己資本比率が65%程度あり、この点では健全といえます

・過去の資金調達の影響も大きいと思いますが、

資本剰余金が潤沢になっています

・一方で利益剰余金はマイナス残高になっていますが、

今後の利益拡大でプラスになっていくものと思いますので、

その点、税務上の繰越欠損金を活用できるメリットがあるとして、

プラス思考で考えることもできる純資産だと思います

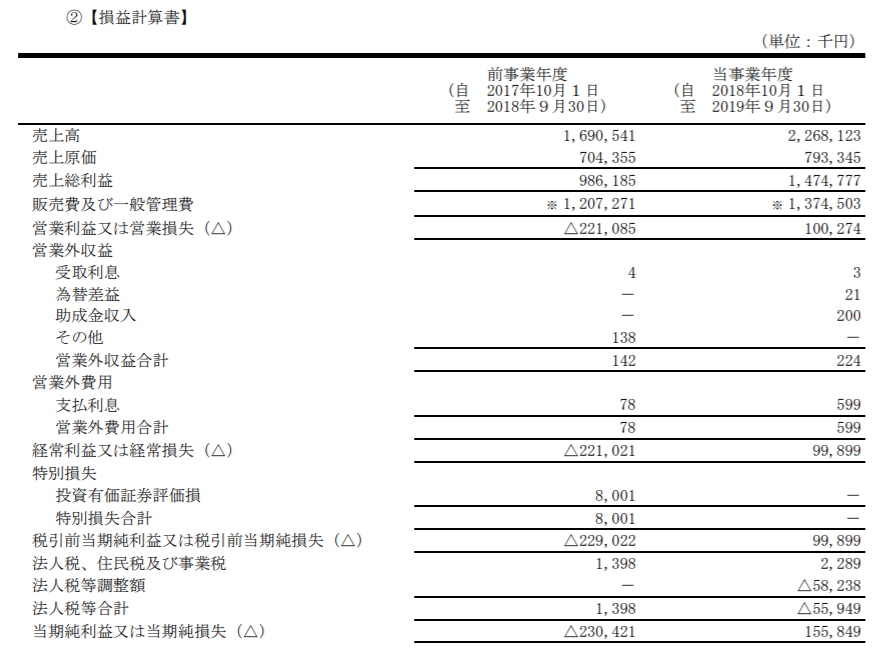

P/Lの特徴

次にP/Lの特徴を見てみましょう。

(売上・売上総利益の概要)

・売上高は着実に成長している印象です

・それに伴い粗利率も改善している様子です

・売上原価の明細を見ると、人件費と経費がほぼ固定費化しているので、

おそらく、売上の増加とともにさらに粗利率は改善していくものと思われます

(営業利益の概要)

・売上の伸びに対して販管費の伸びがかなり抑えられています

・この状況を考えると、売上伸びとともに、

粗利率が向上するのとあわせて営業利益率も向上することが推測されます

・ビジネスモデル的に収穫期に突入したように見受けられます

(総括)

・先行投資が重い状況でしたが、

その時期を乗り越えて、これからは収穫期に入るステージといえます

・但し、直近では新型コロナウィルスの影響も大きく、

かつ、Go To キャンペーンに対する販促に大きなコストをかけていることにより、

今年の業績はいったん落ち込みそうな予想が出ています

(2020年9月期は赤字予想)

資本政策

資本政策の状況を確認しようと思いましたが、

数多くのVCが入り込み、種類株式も入り混じったうえに、

ストックオプションが17回も乱発されており、

まとめきるのに苦労をしそうだったので、

今回はポイントだけ整理をさせていただきたいと思います。

■ベンチャーキャピタル

株主名簿を見る限り、

11社のベンチャーキャピタルが入っており、

合計で55%程度の割合の株式を保有しています。

ベンチャーキャピタルの参加時期によりますが、

出資時の株価は600円~700円程度のレンジが

多いように推測されます。

上場時の公募価格が1,180円で、

この時点でいくつかのVCによる売り出しがあるので、

おそらく、株価として2倍程度の価格で

いったんイグジットしているVCも多いと思われます。

VCがかなり入り込んで、

IPOの株価的にもあまり魅力が

薄い形になった事例ともいえるかもしれません。

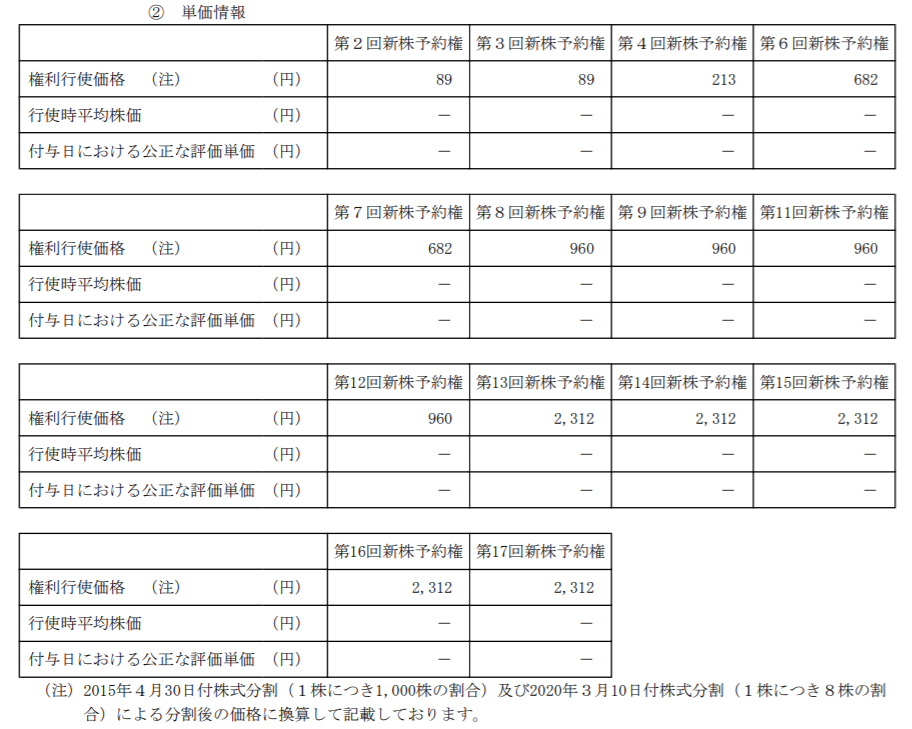

■ストックオプション

役員や社員へは、主に、

ストックオプションという形で

付与をしている印象です。

ストックオプションも17回発行していますが、

それぞれの権利行使価格は、

以下の通りとなっております。

上場時の公募価格が1,180円で、

また、上場時の初値が1,611円ということを考えると、

上場時を基準にすると、ストックオプションによるキャピタルゲインを得られるのは、

第12回までのストックオプションからのようです。

(=2017年9月29日以前の付与分)

■株主の状況

・第1位:代表者 3,560,000株(29.40%)

・第2位:YJ2号投資事業組合 1,588,376株(13.12%)

・第3位:JAPAN VENTURES I L.P. 1,249,610株(10.32%)

※VCが全体の55%を保有している

■資産管理会社

・なし

■新株予約権の割合

・上場時の発行済株式数に対して12.35%

■総括

・ビジネスモデル的に仕方がなかったのだと思われますが、

初期投資にかなりのCashが必要であったと思われ、

VCやストックオプションに依存した資金調達になっていった結果、

IPOをしたものの株価は低調になっているように思われます

・結果として、キャピタルゲインという意味で

全体的に大きくないとも言えますが、

当然、これからの同社の成長次第で、

株式価値は変わっていきますので、

今後に期待というところでしょうか

・また、VCの比率が55%というのも、

今後の売却予定株式を意味しますので、

その点でも、少しコントロールがしづらい資本構成に

なっているような気がします

監査報酬

上場直前の監査報酬の状況は以下のような感じです。

上場に向けて徐々に監査報酬が高くなっていますね。

直近では、1,800万円/年間とのことです。

新規上場株価情報

●事業内容

・グルメプラットフォーム「Retty」の運営等

●業種別分類

・サービス業

●株主名簿管理人

・三菱UFJ信託銀行㈱

●監査人

・EY 新日本有限責任監査法人

●幹事取引参加者

・大和証券㈱

●発行済株式総数

・10,612,504 株(2020年9月28日現在)

●上場時発行済株式総数

・10,812,504 株

(注1)公募分を含む

(注2)新株予約権の権利行使により増加する可能性がある。

●公募・売出しの別

・公募:200,000株

・売出し(引受人の買取引受による売出し) 4,618,600株

・売出し(オーバーアロットメントによる売出し) 722,700株

●売出株放出元

・JAPAN VENTURES I L.P.

・WiL Fund I, L.P.

・AT-Ⅰ投資事業有限責任組合

・CA Startups Internet Fund 1号投資事業有限責任組合

・テクノロジーベンチャーズ3号投資事業有限責任組合

・NTTインベストメント・パートナーズファンド3号投資事業有限責任組合

・三菱UFJキャピタル3号投資事業有限責任組合

・みずほ成長支援投資事業有限責任組合

・ABCドリームファンド1号投資事業有限責任組合

・代表者含む個人4名

●公募・売出価格

・1,180円

●初値

・1,611円 (公募価格比+431円 +36.5%)