■信託型ストックオプションとの出会い

IPOに向けて信託型のストックオプションの活用が

最近は増えてきています。

この信託型ストックオプションは、

もともとプルータス社が開発したスキームのようです。

同社のWEBサイトによると、

2014年に弁護士と共同で開発したとありました。

https://www.plutuscon.jp/lp

弊所のクライアントでも

2016年にプルータス社から提案を受けて導入検討をしたので、

私もそこで初めて当スキームのことを知りました。

当時は、まだ導入企業も少なく、

私自身もあまりピンと来ていませんでしたが、

クライアントからスキームを説明され、

「顧問税理士として受託者になってください」

という依頼をされた記憶があります。

信頼できる人を「受託者」として設定することが考えられるとのことで、

プルータス社の提案でも顧問税理士を有力な候補者として

あげているとのことでした。

結局、そのクライアントは導入を見送ったので、

私も受託者としての立場になるかとはなかったのですが、

当時、まだ事例としても少なかった信託型ストックオプションにについて、

最近は事例も増えてきている状況のようですし、

改めて整理をしてみたいと思います。

■メリット・デメリット

まず、従来型のストックオプションのデメリットを

確認してみたいと思います。

このような従来型のストックオプションのデメリットを

克服する形で開発されたのが、信託型ストックオプションと言えるでしょう。

■ストックオプションの制度比較

従来型のストックオプションと

信託型ストックオプションの制度比較についても、

簡単にご紹介をさせていただきます。

■制度・スキーム概要

次に具体的な制度概要・スキームについて、

通常のストックオプションと主に異なる部分を中心に

ご紹介をさせていただきたいと思います。

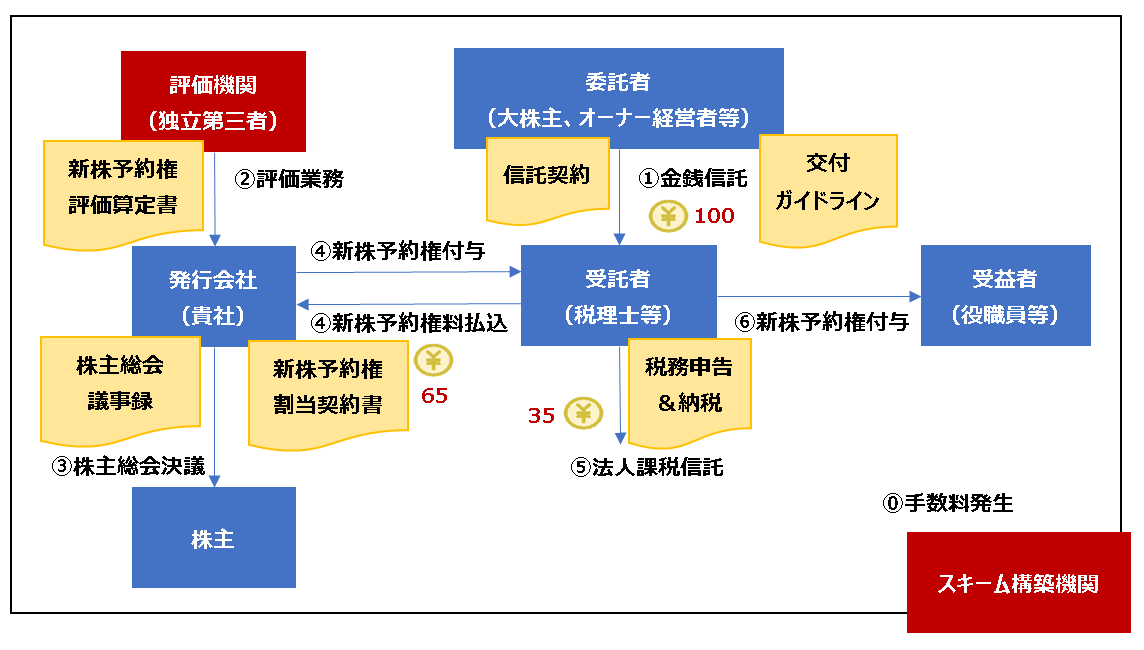

①金銭の信託

・大株主やオーナー経営者が金銭を用意して信託をします

・用意する金銭の額は、下記②の新株予約権評価額をもとに検討します

・誰に金銭を信託するか(=受託者)を決定します(信頼できる人・機関)

・その際に「信託契約書」を受託者と締結します

・また同時に新株予約権の交付のルールである「交付ガイドライン」も設定しておきます

②新株予約権の評価

・新株予約権の評価を第三者へ依頼します

・実際には、評価額と付与したい新株予約権の数量をもとに

上記①の信託する金銭を決めると思いますので、

上記①と同タイミングで評価算定はしておくことになると思います

・新株予約権自体の付与条件等をどのように設計するかで、

評価額も変わってきますし、この時点で、

将来的な資本政策シートを作成しながら条件検討をすることになります

・IPOを前提とすると、評価方法や評価額について

有価証券届出書への記載も必要になったり、

上場審査時に評価自体の正当性を審査されます

③新株予約権発行の決議

・新株予約権発行に関する機関決定が必要です

・未上場会社の場合(IPO準備会社等)には株主総会決議が必要です

④新株予約権付与・払込

・上記①②で全体スキームは固まるため、

それに応じて、新株予約権の割当契約書を作成・発行します

・受託者が会社へ新株予約権の払込みをします

・このときの払込原資は、上記①で信託した金銭となります

・たとえば、上記①で100の金銭を信託した場合には、

後述する⑤の申告・納税で35ほど資金流出するため、

新株予約権払込に使用できる資金は65になります

・このあたりのお金の動きを考えながら、

当社の信託スキームを検討する必要があります

・受託者は、信託期間満了日まで新株予約権を保管します

⑤受託者による申告・納税

・受託者は、信託契約書に定められる計算期日に従って、

申告&納税が必要になります

・税務的な対応が必要になるため、

顧問税理士を受託者として選定する事例が多くなっているものと思います

⑥新株予約権の付与

・信託期間の満了日に新株予約権を受益者(役職者等)へ交付します

・交付の際は、上記①で定めた「交付ガイドライン」に基づき、

各役職者等を評価し、新株予約権付与の基準となるポイントを付与します

・信託期間満了日に受益者が確定し、

受託者が保管していた新株予約権を付与ポイントに応じて役職者等に分配します

■信託型ストックオプションの留意点

①ストラクチャーに関する論点

・委託者本人及び親族が受益者となることができません

・受託者として個人or法人どちらでもなることができます

・個人が受託者となる場合には、死亡等の事態があり得えます

②受益者確定プロセスに関する留意点

・受益者確定にあたって客観性の高いものにしておく必要があります

・客観性高めるための制度設計として第三者委員会を設けることもあります

・客観的な分配ルールを定めた「交付ガイドライン」作成が必要となりますが、

「交付ガイドライン」については、一般的な規則性があるものではなく、

各社の理念・文化等に基づいて設計されます

・この設計にについては、たとえば以下のような事例が挙げられます

✅既存人材の人事評価に応じてポイント付与

✅予算達成等のインセンティブ的な形でポイント付与

✅新たなチャレンジに対してポイント付与

✅業務効率化等の貢献に対するポイント付与(例:バックオフィス人材)

✅新入社員に向けた採用時のインセンティブとしてのポイント付与

③上場審査上の留意点

・上場審査上の質問対象になってくると思われます

・上場審査上は、適法性と経済合理性が要点となります

・制度導入趣旨と無関係の第三者が受益者とならないか等の注意が必要です

■信託型ストックオプションのデメリット

信託型ストックオプションのメリットや留意点について、

ここまでご紹介をさせていただきましたが、

最後に「デメリット」についてご説明をさせていただきます。

信託型ストックオプションは、

従来型のストックオプションの欠点をクリアしており、

魅力的なストックオプションであるのは間違いありません。

但し、デメリットとして考えらえるのは、

「コスト(お金)」

といえるでしょう。

具体的には、以下の2つの側面のコストとなります。

②全体スキーム設計にあたって専門機関に支払う手数料が高額である

このスキームは、

初期に将来分の新株予約権をまとめて発行するイメージになるため、

ストックオプションの評価を下げる工夫をしたとしても、

ある程度の資金を初期に用意する必要があります。

どれくらいの資金を用意する必要があるかは、

その後の資本戦略やストックオプション評価額にもよるので、

一概に言えませんが、いずれにしても、

スタートアップ・ベンチャー経営者にとっては、

資金準備をするのは容易ではないケースも多いかと思います。

また、このような複雑なスキーム全体を設計・運用しながら、

上場審査や税務上も問題ないようにアレンジしていくためには、

専門機関へ依頼をすることが現実的といえます。

法的な側面や税務的な点をケアしながら、

スキーム設計していくためには、それなりの経験も必要となるため、

対応できる専門機関は、現実的には、

当スキームを開発したプルータス社をはじめ、

数社に限られてくるものと思われます。

結果として、現段階では、

スキーム設計者への手数料は高額となるようです。

通常のストックオプション発行と比較すると、

手数料が、1ケタ変わるようなイメージでしょうか。

■事例

最近のIPO会社では、少しずつ

信託型ストックオプション導入事例を見かけることが多くなってきましたが、

以前の以下記事でご紹介したヤプリ社についても導入をされているようです。

同社の有価証券報告書より、該当箇所の記載について、

開示事例をご紹介させていただければと思います。

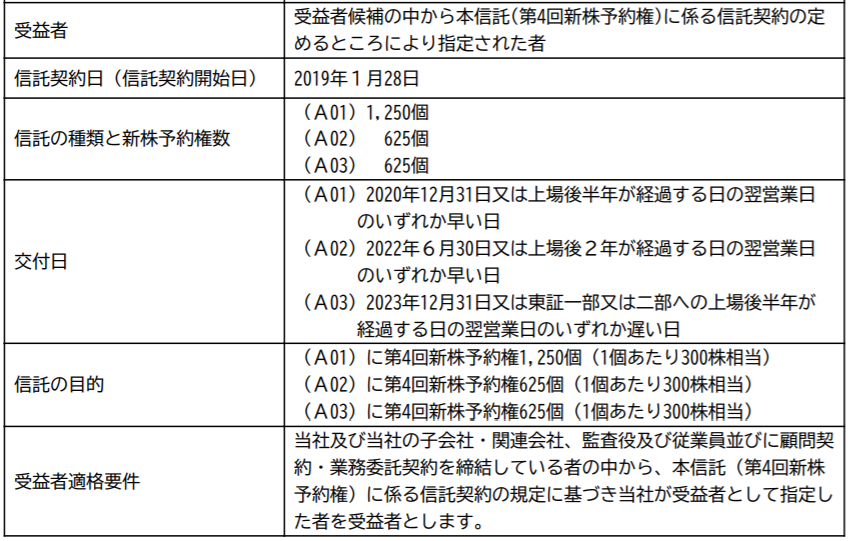

当社の代表取締役、取締役は、

当社の現在及び将来の役職員等に対する

中長期的な企業価値向上へのインセンティブ付与を目的として、

2019年1月28日開催の臨時株主総会決議に基づき、

2019年1月28日付で公認会計士A氏を受託者として「新株予約権信託」を設定しており、

当社は本信託に対して、会社法に基づき2019年1月28日

に第4回新株予約権(2019年1月28日臨時株主総会決議)を発行しております。本信託は、当社の役職員等に対して、将来の功績に応じて、

公認会計士A氏に付与した第4回新株予約権2,500個を分配するというものであり、

既存の新株予約権を用いたインセンティブ・プランと異なり、

当社の役職員等に対して、将来の功績評価を基に

将来時点でインセンティブの分配の多寡を決定することを可能とし、

より一層個人の努力に報いることができるようにするとともに、

将来採用された当社の役職員等に対しても、

関与時期によって過度に差が生じることなく同様の基準に従って

新株予約権の分配を可能とするものであります。新株予約権の分配を受けた者は、

当該新株予約権の発行要項及び取扱いに関する契約の内容に従って、

当該新株予約権を行使することができます。本信託(新株予約権)は3つの契約(A01、A02、A03)により構成され、

それらの概要は以下のとおりであります。

■まとめ

ということで、今回は

信託型ストックオプションのご紹介でした。

状況が許せば(とくに金銭面)、

魅力的なストックオプション設計になると思いますので、

具体的に資本政策シートを作成しながら、

ご検討いただければと思います。