新規IPO

2020年10月28日に株式会社さくらさくプラス(サービス業)が

東京証券取引所マザーズに上場いたしました。

今回は同社から公表されている資料にもとづき、

IPOの状況を確認してみたいと思います。

成長可能性に関する説明資料

■説明資料:https://www.release.tdnet.info/inbs/140120201021406189.pdf

1. 会社概要

・メッセージ

・会社概要

・会社沿革

・事業系統図

・認可保育園 収益モデル

・売上・売上原価の構成と開園から収益最大化までのイメージ

・業績推移

・2021年7月期 新規開設施設

・新型コロナウイルスの業績に与える影響と当社の対応2. 市場動向

・保育サービス市場の現状

・保育施設のタイプと保育所数の推移

・保育所利用児童数と待機児童数などの推移

・共働き世帯の増加、M字曲線は解消余地

・幼児教育・保育の無償化について

・第二期市町村子ども・子育て支援事業計画について3. 当社の戦略

・「東京・認可」へのフォーカスによって、高収益かつ安定した経営を達成

・保育需要の集中する東京

・基準が高く、保育環境が充実。認可保育所は入所希望者が多い

・当社の運営保育園は、東京都内の認可保育所に特化している4. 当社の強み

・当社の強み

・人の心を守る会社

・保育の質① 社風をカタチにする力・・・冊子(保育BOOK)

・保育の質② 社風をカタチにする力・・・笑顔のサイクル

・保育の質③ 社風をカタチにする力・・・保育スタッフ一人ひとりのサポート体制

・駅から徒歩10分以内の物件確保、仲介・開発・認可・採用を同時進行で開園へ

・行政から認可を得られやすい優位性5. 成長戦略

・不動産事業

・保育園みらい1号ファンド 組み入れ物件

・メディア紹介事例

・保育園みらいファンド ストラクチャー図

・海外事業

・隠れ待機児童マーケット

・大きな開園(成長)余地6. ESG

・幼児期の教育投資による高い経済効果

・幼児教育の様々な効果が実証

・SDGsに向けた取り組み

(ビジネス概要)

・保育事業については補助金事業ということもあり、

差別化が図りづらいなかでどのような成長戦略を

上場会社として描いていくかがポイントになると思いますが、

その点で「不動産事業」を別の柱として打ち出しているのは印象的です

・保育園事業はソフト面は当然重要ですが、

ハードとしての場所確保が企業成長にとっては重要な要素になりますので、

その点で、同社が「不動産企画力」に強みをもっていることは

有利になる点だと思われます

・成長戦略として「保育園に係る不動産事業」「保育の海外展開」を

目指していくということで、これは株式会社による保育事業運営だから

実現できる視点だと思います

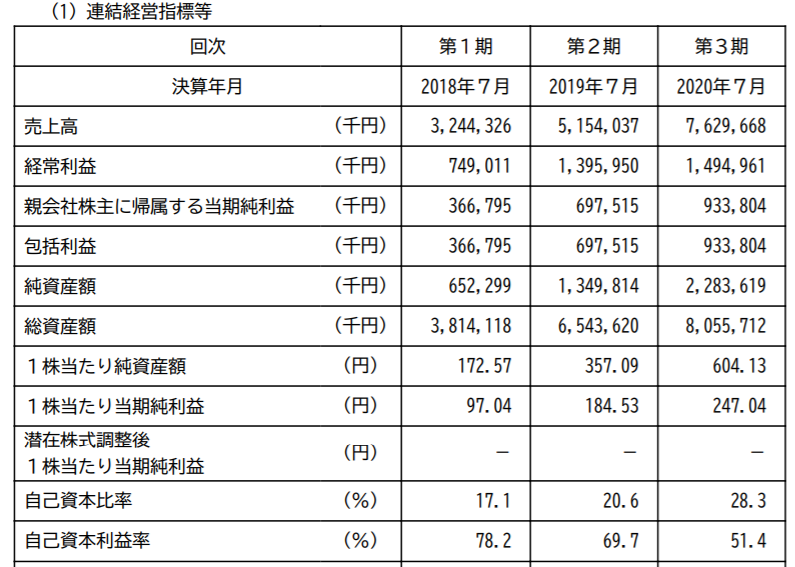

経営指標の推移

直近3年間の経営指標の推移は以下の通りなっています。

売上の伸びも、利益の伸びも順調といった感じです。

私も保育園運営のクライアントで経験があるのですが、

保育園事業の場合には、土地を確保して開園さえできれば、

補助金事業であるがゆえに

確実にその分だけ業績が上積みされるモデルとなります。

結局、土地を確保して、保育士を確保できるかが、

とても重要な要素だと思いますが、

同社の場合には不動産事業も別途運営しながら、

そのあたりの課題も解決する戦略のように思いますので、

この成長路線が続いていくかもしれません。

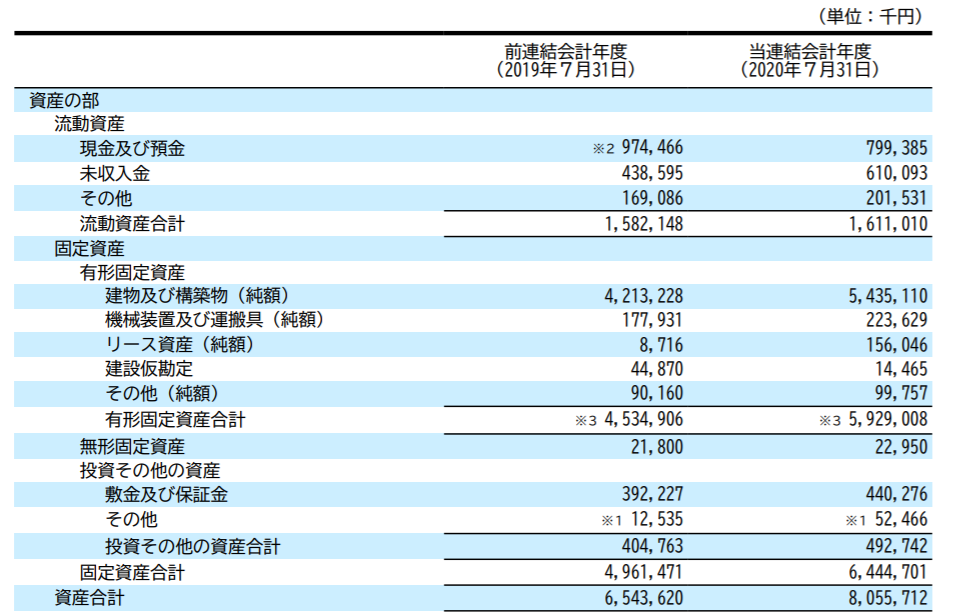

B/Sの特徴

まずは、B/Sの特徴を見てみましょう。

■資産

(資産の概要)

・固定資産の比率が80%と、とても高いです

・保育園の数が増えるごとに有形固定資産が増えるため、

ビジネスモデル特有の資産状況ですが、

補助金事業であるため、収益性が落ちて減損処理が生じる可能性は

通常の小売業よりは可能性が低いと思われます

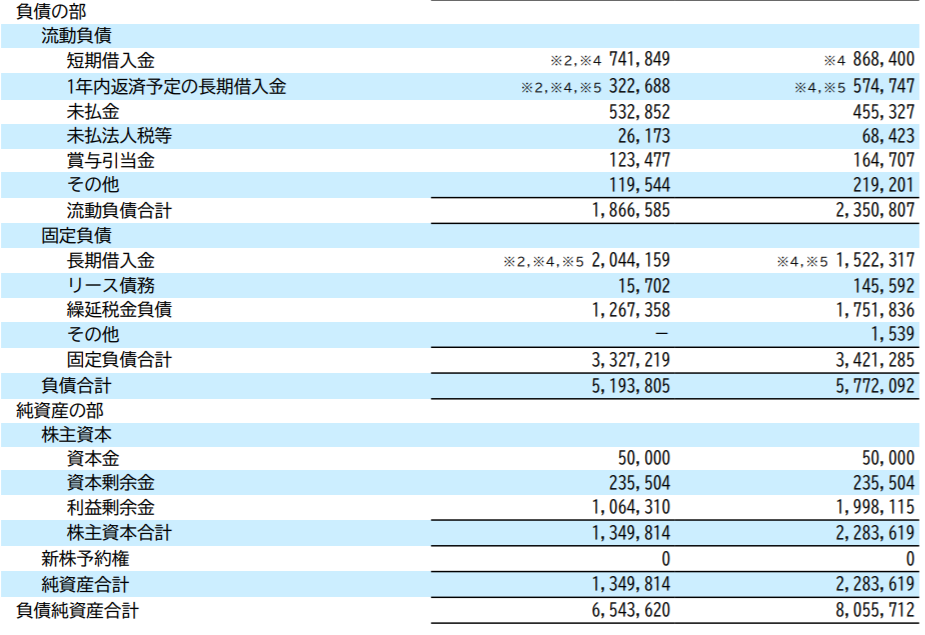

■負債・純資産

(負債の概要)

・有利子負債が2,965百万円あるが、

固定資産が6,444百万円あるのに比べると、

意外と負債の比率が少ないです

・事業の収益性が高く、

有利子負債への依存度も比較的抑えられており、

同社の財務の健全性が見てとれます

(純資産の概要)

・直近の決算(2020年7月期)における純資産比率は、

約28%となっており、高い数値とはいえないが、

かなりのペースで保育園開園をしていて借入が恒常的に発生することを考えると、

決して悪い比率とはいえません

・上場時ですでに利益剰余金も20億円積み上がっているので、

かなり健全な状況といってもよいでしょう

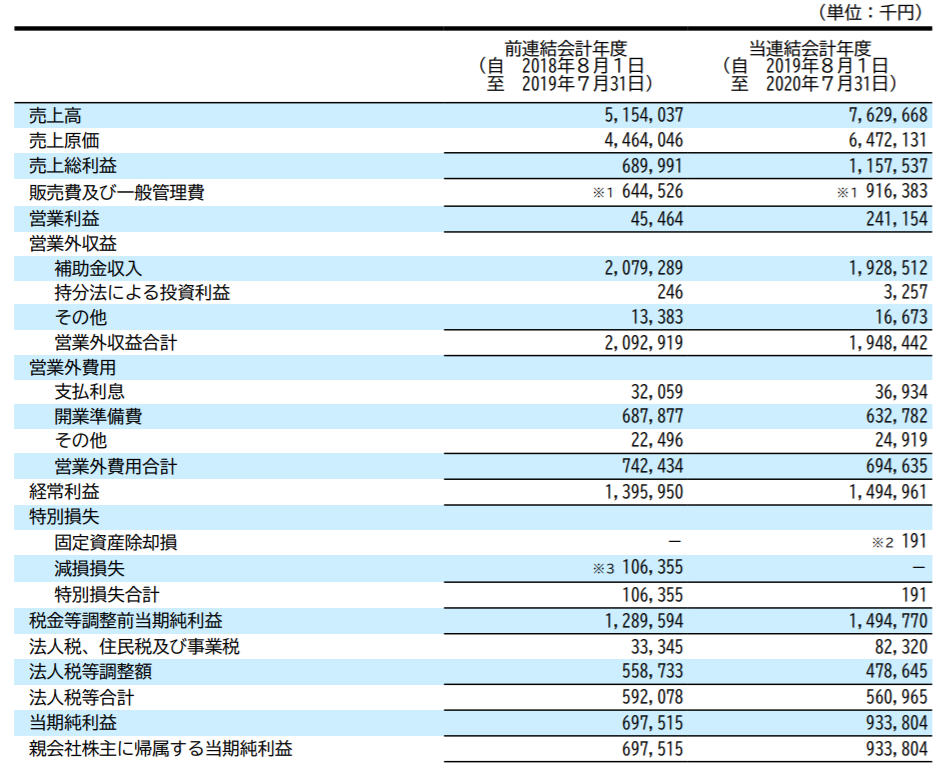

P/Lの特徴

次にP/Lの特徴を見てみましょう。

(売上の概要)

・直近の決算による売上高としては、

前年比で50%増加しており、

施設型のビジネスとしては驚異的な伸びといえます

(売上総利益の概要)

・直近の決算(2020年7月期)の売上総利益率が約15%と

決して高い水準ではありませんが、これはビジネスの特性上、

売上原価は売上高とかなり近い形で連動する人件費等と思われます

(営業利益・経常利益の概要)

・直近の決算(2020年7月期)の営業利益が約2.4億円です

・営業利益率が約3%となり、高いとは言えないが、

業種特性上、営業利益率を急上昇させるのは難しいかもしれません

・但し、補助金収入を加味した計上利益ベースでみると、

約15億円の経常利益となり、経常利益率も約20%と高水準となっています

・補助金ビジネスのため安定している点は良い点ですが、

一方で、補助金に左右される側面があるもの事実ですので、

このあたりは今後のマーケット状況による政策・予算に依存する点は

すこし気になる点です

(総括)

・目新しいビジネスではありませんが、

補助金事業である保育園事業のポジションを確立できており、

経営としては「安定」「健全」「堅実」な成長が見込まれます

・一方で、補助金への依存度が高いビジネスのため、

今後の政策次第で影響を受ける可能性もありますので、

このあたりについて、どのようにリスクヘッジをかけていけるかは課題になると思われます

資本政策

■特別利害関係者等の株式等の移動状況

2019年1月31日

・既存株主⇒代表取締役の資産管理会社(理由:移動前所有者の売却意 向による)

・既存株主⇒取締役の資産管理会社(理由:移動前所有者の売却意 向による)

・158,000円×50株×2名(割合:約0.4%×2名)

・その後の株式分割を考慮すると「526円×15,000株×2名」となる

・株価は、DCF法(ディスカウンテッド・キャッシュフロー法)により算出した価格

■第三者割当等の概況

2017年10月16日

・第1回新株予約権

・発行数:普通株式 2,100株

・発行価格:99,000円

・発行価額の総額:207,900,000円

・発行方法:2017年9月15日開催の臨時株主総会決議

・取得者:主に従業員、役員

・発行価格計算:DCF法、純資産方式、類似会社比準方式により算出した価格を総合的に勘案決定

2017年10月16日

・第2回新株予約権

・発行数:普通株式 100株

・発行価格:99,001円

・発行価額の総額:9,900,100円

・発行方法:2017年9月15日開催の臨時株主総会決議

・取得者:主に従業員、役員

・発行価格計算:DCF法、純資産方式、類似会社比準方式により算出した価格を総合的に勘案決定

■株主の状況

・第1位:代表者の資産管理会社 669,000株(15.29%)

・第2位:取締役の資産管理会社 669,000株(15.29%)

・第3位:代表取締役個人 555,000株(12.68%)

・第4位:取締役個人 555,000株(12.68%)

■資産管理会社

・取締役3名はそれぞれ「資産管理会社」を有している

・資産管理会社と取締役個人で概ね半々ずつくらいの割合に分けて株式保有

・1人当たりの資産管理会社の持株比率は上場後で約15%程度の割合になる

■総括

・3名の取締役で73%を保有した状態で上場を迎えている

・上場時に上記3名の取締役で約6%程度を売り出している

・上場時の公募による希薄化を考慮しても、

上場後においても、上記取締役3名で約61%を保有している状態である

・上場日の約3年前に新株予約権を従業員へ付与しているが、

70名程度へ1名あたり5株~82株の付与をしている

・その後の株式分割を加味すると1名あたり1,500株~24,600株となる

・株式分割後ベースで330円程度の行使価格となるが、

上場時の初値が3,435円であるため、3年で約10倍の資産価値になっている

・社員1名当たりのストックオプションによる値上がり益は

465万円~7400万円となり、モチベーションが上がる金額といえる

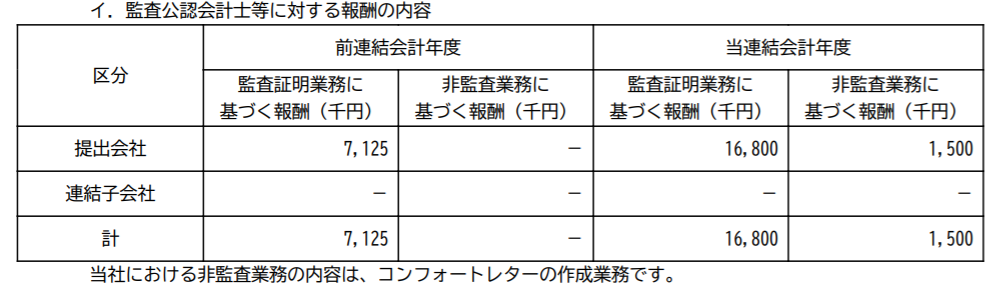

監査報酬

上場直前の監査報酬の状況は以下のような感じです。

上場に向けて徐々に監査報酬が高くなっていますね。

直近では1,680万円/年間とのことです。

事業上及び財務上の対処すべき課題

以下の項目を事業上の課題として説明しています。

①継続的な人材の確保

②ドミナント戦略の強化

③新規事業への進出

④コンプライアンスの遵守

⑤設備投資資金の調達

⑥不動産の確保

事業等のリスク

有価証券報告書のなかで、リスクとして考えている項目について、

以下の通り説明があります。

既に起きているものというよりは、今後の可能性としてのリスクとして、

記載がされている部分が多いのですが、

経営を行う上で、経営者としてはリスク認識における参考になるかと思います。

①人材確保及び育成に関するリスク

②国及び地方自治体の政策に関するリスク

③少子化の進行や待機児童の減少に関するリスク

④法的規制等に関するリスク

・児童福祉法

・食品衛生法

・個人情報保護法

⑤保育所における事故発生に関するリスク

⑥個人情報の管理に関するリスク

⑦自然災害・感染症等に関するリスク

⑧認可取消しに関するリスク

⑨共同創業者への依存に関するリスク

⑩認可保育所の開設に関するリスク

⑪業績の季節的変動に関するリスク

⑫新規に保育所を開設した場合の経営成績への影響に関するリスク

⑬固定資産の減損に関するリスク

⑭資金調達に関するリスク

⑮新株予約権の行使による株式価値の希薄化に関するリスク

⑯配当政策について

⑰繰越欠損金の解消による影響等について

新規上場株価情報

●事業内容

・認可保育所を中心とした保育所等の運営

●業種別分類

・サービス業

●株主名簿管理人

・三菱UFJ信託銀行㈱

●監査人

・監査法人東海会計社

●幹事取引参加者

・SMBC日興証券㈱

●発行済株式総数

・3,780,000 株(2020 年 9 月 24 日現在)

●上場時発行済株式総数

・4,130,000 株

(注1)公募分を含む

(注2)新株予約権の権利行使により増加する可能性がある。

●公募・売出しの別

・公募:350,000 株

・売出し(引受人の買取引受による売出し) 327,400 株

・売出し(オーバーアロットメントによる売出し) 101,600 株

●売出株放出元

・代表取締役含む11名の個人

●公募・売出価格

・2,330円

●初値

・3,435円 (公募価格比+1,105円 +47.4%)