新規IPO

2020年11月19日にアララ株式会社(情報・通信業)が

東京証券取引所マザーズに上場いたしました。

今回は同社から公表されている資料にもとづき、

IPOの状況を確認してみたいと思います。

成長可能性に関する説明資料

説明資料:https://www.release.tdnet.info/inbs/140120201119426155.pdf

1. 会社概要

・会社概要

・沿革

・会社紹介

・事業内容

・ビジネスフロー2. 事業の概要と状況

・リカーリングビジネス

・キャッシュレスサービス事業①

・キャッシュレスサービス事業②

・メッセージングサービス事業①

・メッセージングサービス事業②

・データセキュリティサービス事業/その他の事業3. 市場動向

・キャッシュレス決済市場①

・キャッシュレス決済市場②

・メッセージングサービス市場4. 強み・特徴

・顧客オリエンテッドな“脇役”ソリューション 〜当社の独自性(4ページ)

・高い参入障壁 〜顧客とのWin-Win

・システムの内製開発力(3ページ)5. 成長戦略

・あらゆる企業規模に対応する新システムのリリース(2ページ)

・決済手数料に依存しない新サービス

・紙とデジタルをハイブリッドに展開した商品券・電子ギフト

・キャッシュレスサービス事業以外の成長シナリオについて

・投資計画

・新型コロナウイルスの影響について

・成長シナリオ

(総括)

・キャッシュレスの市場拡大に伴いニーズは高まっていく一方で、

大企業のキャッシュレス事業との競合する可能性が高いと思われるが、

そのあたりの競合と比較した競争力についての説明はもう少し欲しいところ

・但し、競合大企業がキャッシュレス事業でかなりの赤字を出している一方で、

同社はきちんと黒字化を達成していることは評価できる

・財務数値情報は若干少なめの印象

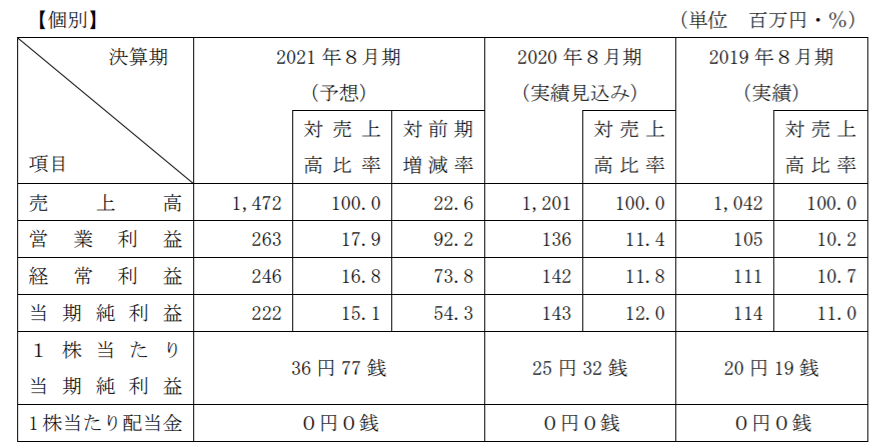

経営指標の推移

直近5年間の経営指標の推移は以下の通りなっています。

この推移をみると、

直近の数年で先行投資期間を乗り越え、

事業として黒字化した状況が見てとれます。

なお、直近の決算数値状況と、

次年度の見込みについても以下の通り公表されています。

直近の伸びが少し寂しいところですが、

新型コロナウィルスの影響もかなり大きいと思われますので、

もう少し同社の事業状況は見守りたいところです。

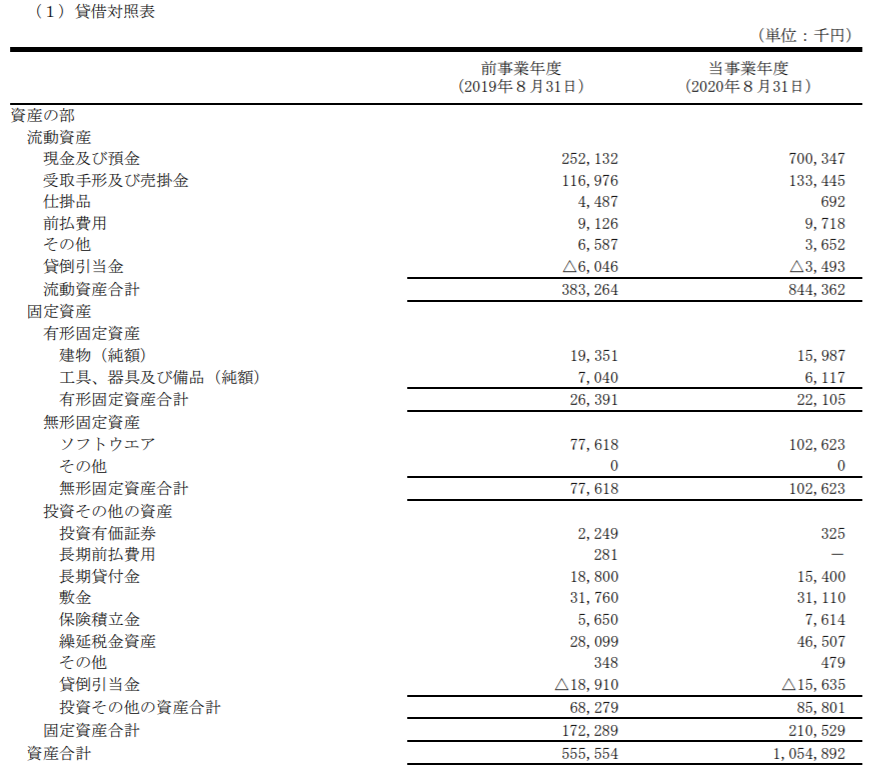

B/Sの特徴

まずは、B/Sの特徴を見てみましょう。

■資産

(資産の概要)

・流動資産の比率が高く、なかでも現預金比率が高い

・固定資産もその多くはソフトウェアの金額の割合が大きい

・全体的に重い資産はなく、健全なB/Sの資産側といったところでしょうか

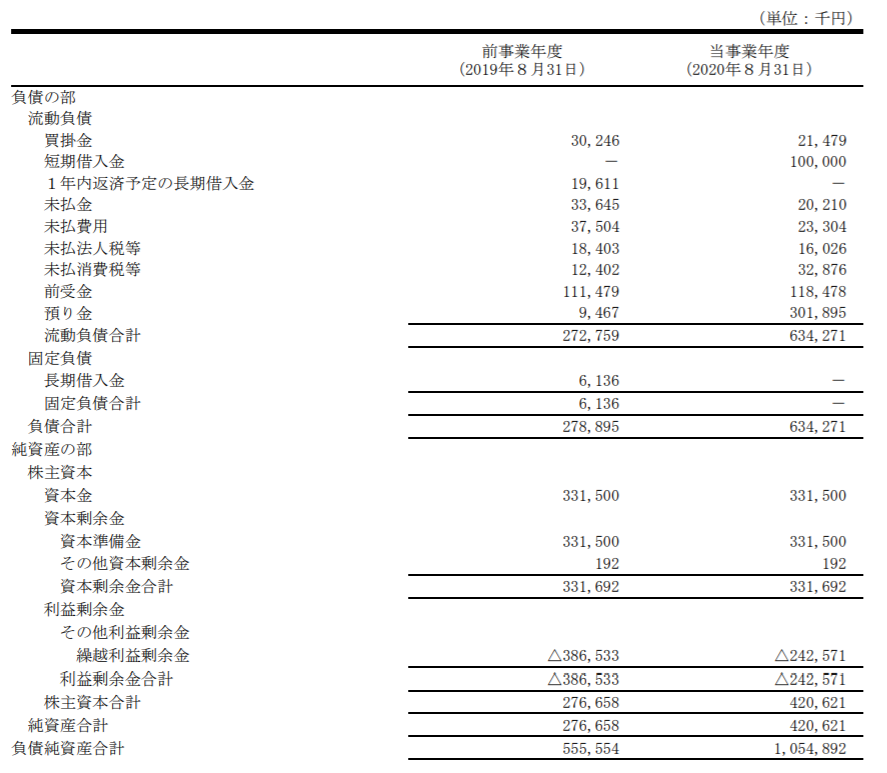

■負債

(負債・純資産の概要)

・自己資本比率が40%程度あり、先行投資期間を考えると、

それほど悪い比率ではないと言えます

・負債の中でも、前受金や預り金の金額が大きい

・キャッシュレス事業等による預金の預りが大きいと推測され、

その点、キャッシュ・フローは良いビジネスといえる

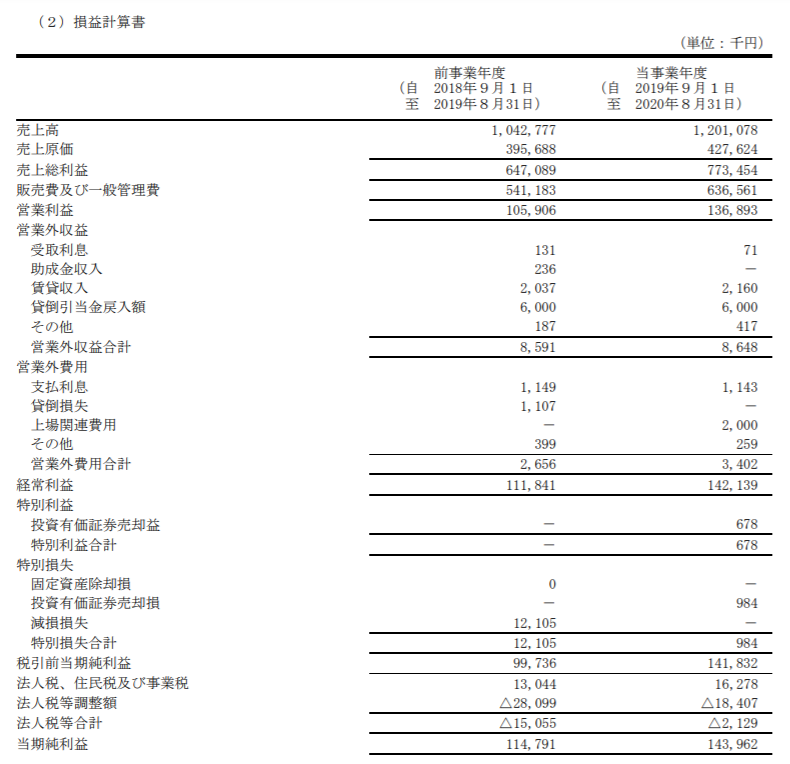

P/Lの特徴

次にP/Lの特徴を見てみましょう。

(売上・売上総利益の概要)

・売上高の伸びは少し鈍化している印象

・但し、新型コロナウィルスの影響も多いと思われる

・売上総利益率は60%を超えていて、悪くない印象

(営業利益の概要)

・営業利益率は10%を超えていて悪くない

・今後、売上の伸びとともに利益効率上げていけるかどうかがポイント

・広告宣伝費・販促費等のコントロールが重要になると推測

(総括)

・少し前までは、先行投資が続いていたステージと思われるが、

その時期を乗り越えて、これからは収穫期に入るステージといえる

・但し、直近では新型コロナウィルスの影響も大きいと思われ、

そのあたりを乗り越えて、どのように事業拡大していけるかが気になるところ

・キャッシュレス事業については競争が激しいマーケットともいえるため、

どこまで効率的にポジショニングを築けるかも重要になる

資本政策

■特別利害関係者等の株式等の移動状況

2017年11月

・VC⇒一般法人(理由:ファンド期限の到来に伴う譲渡)

・27,000円×3,980株(割合:約7%)

その後の株式分割を考慮すると「270円×398,000株」で

株式の割合は7%程度の移動になる

・株価は、DCF法により算出した移動前所有者の取得価格を総合的に勘案して

当事者間で協議のうえ決定

2019年2月

・一般法人⇒代表者(理由:移動前所有者の売却希望による)

・3,682円×880株(割合:約1.5%)

その後の株式分割を考慮すると「36円×88,000株」で

株式の割合は1.5%程度の移動になる

・株価は、時価純資産法により算出した価格を総合的に勘案して当事者間で協議決定

・2017年11月のときの株価より相当低い株価での移動となっている

通常であればIPOに向けて株価は高くなると思われるが、

先行投資期間により赤字が出ていた時期のタイミングで時価純資産法という

異なる株価算出方法を使用していることが要因にあると思われる

2019年3月

・VC⇒代表者、取締役、一般法人(理由:ファンド期限の到来に伴う譲渡)

・10,000円×3,700株(割合:約6.4%)

その後の株式分割を考慮すると「100円×370,000株」で

株式の割合は6.4%程度の移動になる

・株価は、類似業種比準法により算出した価格を総合的に勘案して当事者間で協議決定

・1ヵ月前の株式移動時と比べて株価が3倍になっている点は気になるところだが、

前2回の株式移動とはまた異なる株価の評価方法を使用しており、

ファンドとの当初契約や、交渉による背景があると思われる

2020年9月

・代表者による新株予約権の権利行使

・200円×59,000株(割合:約1.0%)

・株価は、新株予約権の行使条件による価格

■第三者割当等の概況

2019年8月31日

・第13回新株予約権

・発行数:普通株式 1,850株(分割後換算:185,000株)

・発行価格:27,000円(分割後換算:270円)

・発行価額の総額:49,950,000円

・発行方法:2018年11月30日開催の定時株主総会決議

・取得者:従業員

2019年11月27日

・第14回新株予約権

・発行数:普通株式 2,180株(分割後換算:218,000株)

・発行価格:38,500円(分割後換算:385円)

・発行価額の総額:83,930,000円

・発行方法:2019年11月27日開催の定時株主総会決議

・取得者:役員、従業員

■株主の状況

・第1位:代表者個人 1,874,300株(28.73 %)

・第2位:一般法人 398,000株(6.10%)

・第3位:ドコモ・イノベーションファンド投資事業組合 370,000株(5.67%)

■資産管理会社

・株式所有割合として3.8%程度の代表者個人会社が株主に存在

■新株予約権の割合

・上場時の発行済株式数に対して11.95%

■総括

・上場時には代表者個人の保有割合は多く低下

・ファンド期限による株式譲渡が上場の3年前くらいに行われていることから

かなり前から上場を意識して資金調達をしていたなかで、

上場までが長引いていたものと思われる

・VCの割合は20%を超えており、また一般の法人への株式保有をしてもらっている

・株式保有している社員数も多く、それぞれはそれほど多い割合ではないが、

上場によるキャピタルゲインとしては一定のモチベーション効果はあるものと考えれる

・上場の1年前に社員や役員へ交付している新株予約権の価格は、

約1年で株価が5~10倍程度になっている状況

※詳細は以下の「新規上場申請のための有価証券報告書(Ⅰの部)」参照

https://www.jpx.co.jp/listing/stocks/new/nlsgeu0000051b13-att/11arara-1s.pdf

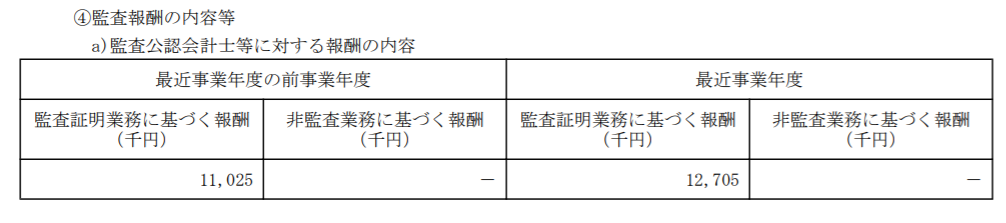

監査報酬

上場直前の監査報酬の状況は以下のような感じです。

直前々期の監査報酬で1,200万円とのことなので、

IPO時点では、もう少し高くなっていると思われます。

新規上場株価情報

●事業内容

・キャッシュレスサービス事業、メッセージングサービス事業、データセキュリティサービス事業等

●業種別分類

・情報・通信業

●株主名簿管理人

・三井住友信託銀行㈱

●監査人

・EY 新日本有限責任監査法人

●幹事取引参加者

・SMBC日興証券㈱

●発行済株式総数

・5,744,300 株(2020 年 10 月 14 日現在)

●上場時発行済株式総数

・6,125,400 株

(注1)公募分を含む

(注2)新株予約権の権利行使により増加する可能性がある。

●公募・売出しの別

・公募:381,100 株

・売出し(引受人の買取引受による売出し) 412,000 株

・売出し(オーバーアロットメントによる売出し) 118,900 株

●売出株放出元

・ビットキャッシュ㈱

・大和ベンチャー1 号投資事業有限責任組合

・EEIクリーンテック投資事業有限責任組合

・代表者個人

●公募・売出価格

・1,400円

●初値

・3,080円 (公募価格比+1,680円 +120.0%)