今回の経営者の悩み

- 半年前に個人事業主から法人成りして法人化

- 夫婦で経営しているが、経理経験はほぼゼロ(奥様が経理業務実施)

- マネーフォワード(以下 MF)を自力で入力しているが不安(商工会議所等で基本指導を受けたのみ)

- 個人事業の確定申告も残っている

- 法人化を機に、今までの事業に加え新規事業への多角化を検討

こうしたステータスにある会社は、「自分でやれるところまでやってコストを抑えたい」 と思いがちです。しかし法人化直後は

- 税務スケジュールが個人と大幅に異なる

- 複式簿記+法人税法+消費税法+会社法の“多重ルール”

- 金融機関とのコミュニケーションが増える(信用格付け・融資)

という三重苦が同時に発生します。

商工会議所の相談窓口は初期学習としては有益ですが、会社固有の業種・資本構成・将来戦略まで踏み込む伴走支援は役割外です。か、といったオーダーメイドの深い部分まで一緒に走り続けてもらうのは、なかなか難しいのが現実です。

あなたの会社の「会計まわりの見えない不安」をチェック!

「うちはMFで自動連携してるから大丈夫!」と思っていませんか?でも、実はこんな「見えないリスク」が隠れているかもしれません。

| チェック項目 | あなたの会社の今の状況は? | もしかしたら、こんなリスクが… |

|---|---|---|

| 会計ソフトの入力 | MFクラウド会計を使っている。銀行やカードは自動連携済み。 | 勘定科目の選び間違い、消費税の区分ミス(軽減税率とかややこしいですよね…) |

| 誰が記帳してる? | 社長か奥さま、どちらかが担当。 | 一人でやっていると、どうしても見落としや思い込みが…。ダブルチェックできていますか? |

| 毎月の試算表は? | 時間があるときに入力。毎月の試算表までは手が回らない…。 | 「今月、儲かってる?」「お金は足りてる?」がどんぶり勘定に。気づいたときには赤字!なんてことも。 |

| 個人の確定申告 | 今までの確定申告は商工会議所で何とかやってきた。 | 法人とは別に個人の申告も。法人の申告はより複雑になり専門家でないと難しい。をきちんと分けられる?と不安。 |

| 税務署とのやり取り | まだ税務署から連絡が来たことはない。 | 税務調査は突然やってきます。その時、きちんと説明できる資料はありますか? |

| 資金調達の知識 | これから新規事業も始めるし、融資も考えたいけど、どうすれば…。 | 設備投資や新しい会社を作るときの資金計画、銀行にどう相談すれば有利になるか、戦略はありますか? |

| 経営の数字の管理 | Excelで売上だけは管理。原価は経費とまとめてザックリ把握。 | 「どの仕事が一番儲かっている?」「この案件、実は赤字だった!」なんてことが後からわかることも。 |

いかがでしたか?一つでも「ドキッ」としたら、それは専門家である税理士のサポートを考えるサインかもしれません。

あなたの会社の「3つの大きな課題」を整理しましょう

今の状況を整理すると、課題は大きく3つに分けられます。

会計処理、本当にこれで合ってる?

MFで自動連携されていても、それが100%正しいとは限りません。

例えば消費税。10%と8%が混在したり、そもそも消費税がかからない取引があったり。インボイス制度の登録番号の管理も必要です。これらを間違えると、後で大変なことに…。

決算や申告、どこでつまずきそう?

法人1年目の決算は要注意! 在庫の数え方、社長や家族への給料の経費計上ルール、交際費の上限など、初めてだと分かりにくいポイントがたくさん。

個人の確定申告も忘れずに!「青色申告承認申請書」という書類を期限内に出さないと、節税メリットが受けられません。

事業をどうやって大きくしていく?会社のかたちは?

今の事業と、これから始める新規事業を同じ会社でやると、利益率の低い既存事業がお金を使い果たしてしまい、新規事業の成長資金がなくなる…なんてことも。

会社を分けたり(グループ会社化)、別会社を作ったりすれば、銀行からの見え方や税金のリスクを分散できるメリットがあります。でも、会社を作る費用や管理の手間は増えます。どちらが良いのでしょう?

こう変わる! マネーフォワード × 頼れる税理士で「経営が見える化」する未来図

| ステージ | 具体的な進め方 | MFでできること | 税理士がサポートしてくれること |

|---|---|---|---|

| 契約直後 | まずは会計の土台作り。銀行やクレジットカード、請求書データの連携状況を総点検。 | 自動仕訳ルールの最適化 | あなたの会社に合った勘定科目や消費税区分のテンプレート作成。MF初期設定のマンツーマン指導(半日程度)。 |

| 1~3ヶ月後 | 毎月の経営成績(試算表)を、翌月の5営業日以内には見られるように! | 仕訳承認の仕組みづくり、経営状況が一目でわかるダッシュボードの活用 | 毎月の試算表チェックと、間違いがあれば修正提案。「この数字、どういう意味?」に答えてくれます。 |

| 4~6ヶ月後 | 「土木事業部」と「不動産事業部」、それぞれの儲けやコストがハッキリわかるように。 | 部門ごとの会計設定、かかった費用の按分ルール作り | どんな指標(KPI)で会社の健康状態を見るか、一緒に考えてくれます。 |

| 7~9ヶ月後 | 会社を分ける?それとも今の会社の中でやる?将来を見据えたシミュレーション。 | 複数の会社のデータをまとめて見る機能(CSV連携など) | 社長や家族への給料の決め方、資金調達の方法、銀行への説明資料作りなど、具体的なアドバイス。 |

| 決算3ヶ月前 | 節税対策、新しい機械の購入計画、社長の退職金準備(小規模企業共済など)を具体的に検討。 | 決算前に利益や納税額を予測するシミュレーション機能 | 「今ならこんな節税ができますよ」と具体的な提案と実行支援。 |

| 決算1ヶ月前 | 税務署への提出書類の準備、電子申告の段取り。 | 電子帳簿保存への対応、社内での承認フローの確認 | 税務調査が来ても慌てないように、事前にしっかりチェック。「書面添付」で会社の信用度アップ! |

「なんだか難しそう…」と思われたかもしれません。でも大丈夫! マネーフォワード(MF)と、MFに詳しい税理士がタッグを組めば、これらの課題は解決できます。あなたの会社が「数字に強い会社」に変わるロードマップを見てみましょう。

あなたの会社にピッタリの税理士を見つける「8つの質問」

では、どんな税理士が「この案件にふさわしい」のでしょうか?税理士と面談する際には、こんな質問を投げかけてみましょう。

| チェックしたいこと | ここに注目! | こんな風に聞いてみよう! |

|---|---|---|

| MFの詳しさ | MF認定アドバイザー(できればゴールドランク以上)か? | 「MFを使ったお客さんは何社くらいいますか?どんな業種が多いですか?」 |

| 業種への理解 | 該当する事業や産業の知識があるか? | 「●●業の経理に詳しいスタッフはいますか?」 |

| 訪問?リモート? | 月に1回、または3ヶ月に1回など、訪問してくれる契約になっているか?リモート対応か? | 「どのくらいの頻度で来てもらえますか?交通費はどうなりますか?」 |

| 月次決算 | 毎月の成績表(月次試算表)を出してくれるか? | 「月次試算表の提出目標日を事前に決めてもらえますか?)」 |

| 資金調達のサポート力 | 国が認める専門家(認定経営革新等支援機関)か?補助金採択の実績は? | 「銀行融資のサポートは何件くらいされましたか?」 |

| 節税提案のタイミング | 「決算3ヶ月前までには具体的な節税案を」というルールを徹底しているか? | 「節税の提案は、いつ、どんな形でもらえますか?」 |

| 会社を分ける相談 | 持株会社を作ったり、管理部門を共通化したりするような、ちょっと高度な設計経験があるか? | 「会社を分ける場合と、今の会社の中で部門を分ける場合、それぞれのメリット・デメリットを数字で比較してもらえますか?」 |

税理士事務所の規模は「税理士1名+スタッフ5名前後」が狙い目かも?

- フットワークが軽く、マネーフォワードの運用チームがあることが多い。

- 代表税理士が直接面談に出てきてくれるけど、日々のちょっとした質問にはスタッフがスピーディーに対応してくれる。

- 会社を分ける、補助金申請など、税理士だけでは難しい専門外のテーマは、付き合いのある社労士さんや行政書士さんを紹介してくれるネットワークを持っている。

※参考:「税理士を規模別に分類してみると―あなたの会社に合うフェーズはどこ?」

会社のかたち、どうする?今の会社でやる?新しい会社を作る?

事業を多角化する際、会社のかたちをどうするかは大きな決断です。主な選択肢と、それぞれのメリット・デメリット、どんな会社に向いているか、などは税務的な視点も含めて検討をしておかないと、あとあと大変になる可能性があります。

このとき、税理士に期待したい役割は…

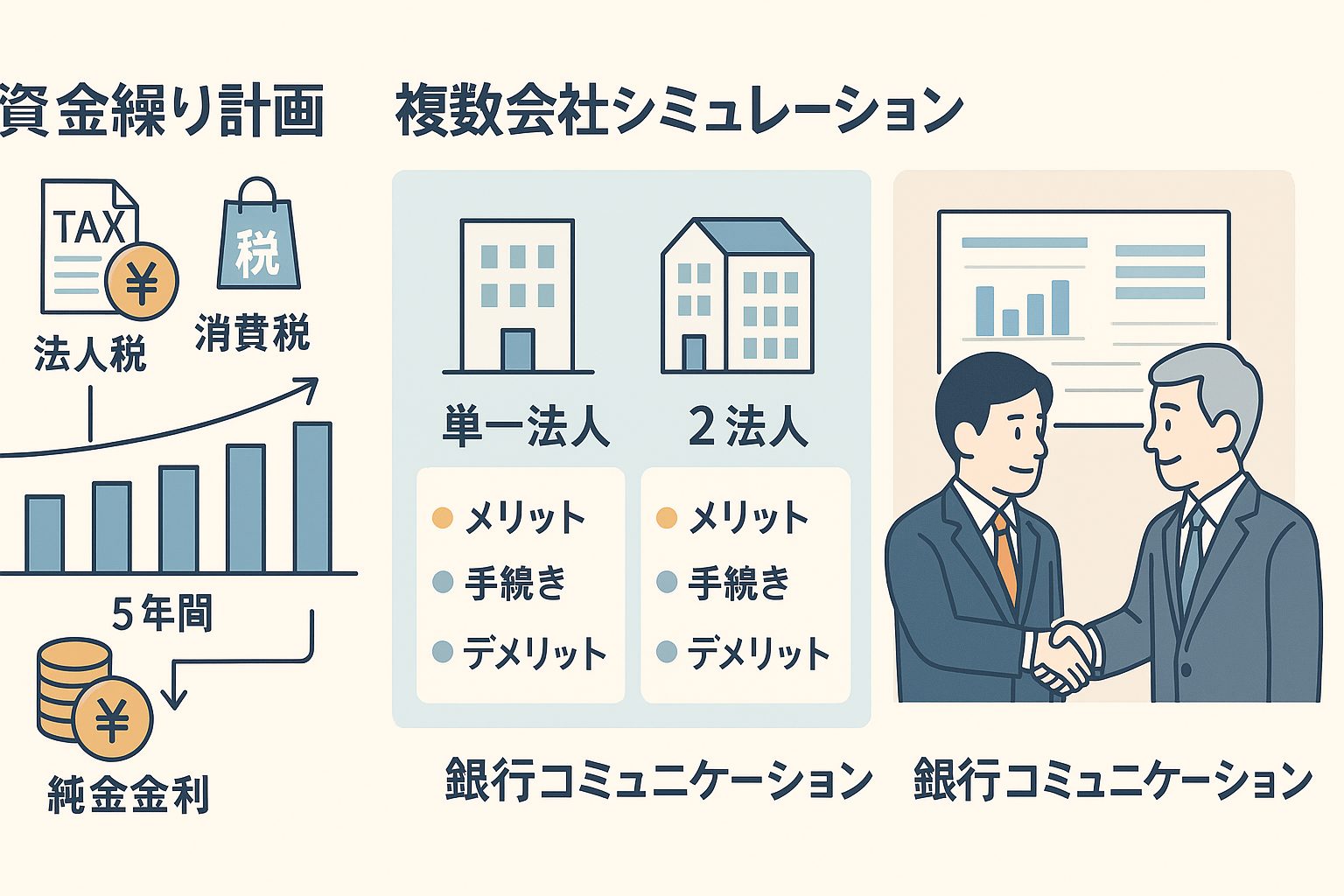

- お金の流れの計画づくり: 法人税や消費税の支払い、銀行への返済などを全部考えた上で、5年先くらいまでの資金繰り表を作ってほしい。

- 複数会社にした場合のシミュレーション:1つの会社と2つの会社では複雑さや税金の発生の仕方が全く異なるため、事前に簡易的なシミュレーションやメリット・デメリットを整理しもらえると安心です。

- 銀行とのコミュニケーション: 銀行に提出する試算表などの数字について、私たち経営者と銀行、両方に分かりやすく説明してほしい。

税理士との初対面!事前にやっておくとスムーズな3つの準備

いよいよ税理士との面談。その前に、ちょっとした準備をしておくと、話がスムーズに進み、より的確なアドバイスがもらえます。

- マネーフォワードに「ご招待」: 税理士さんにMFの「参照権限+入力権限」を与えて招待し、事前にあなたのアカウントを見てもらいましょう。現状を把握してもらうことで、当日の話が深まります。

- 「これ、どうすれば?」疑問点をリストアップ:

- 日々の仕訳で「この勘定科目で合ってる?」「これは経費?」と迷うものトップ10。

- 法人税、消費税、源泉所得税、社会保険料…「いつ、いくら払うの?」と不安なもの。

- ざっくりとした事業計画をメモ:

- 新規事業はいつ頃から始めたいか。

- そのために、いくらくらいお金が必要で、自己資金はいくら、融資はいくらくらい考えているか。

面談当日は、事前に聞きたいことをまとめたアジェンダ(質問リストなど)をGoogleドキュメントなどで共有しておくと、話がそれずに効率的です。

税理士への顧問料を「費用」ではなく「未来への投資」に変える3つのチェックポイント

「税理士への顧問料って高いなぁ…」と感じるかもしれません。でも、本当に頼れる税理士は、支払う顧問料以上の価値をもたらしてくれます。その成果を測るための3つの目安をご紹介します。

| チェックポイント | どうやって計算する? | 目指したい水準 |

|---|---|---|

| 納税予測の正確さ | (実際の納税額 - 税理士の予測納税額) ÷ 実際の納税額 | 5%以内 |

| お金の流れの見える化度合い | キャッシュフロー表(お金の出入り一覧)に反映されている支払いや入金の件数 ÷ 会社全体の全ての支払いや入金の件数 | 90%以上 |

| 決算を早く終える力 | 法人税の申告書を税務署に提出した日 - 事業年度が終わった日 | 1.5ヶ月以内(45日以内) |

これらの数字が改善すれば、それは税理士がしっかりと仕事をしてくれている証拠です。

まとめ――「法人化1年目 × 夫婦経営」は、実は最大のチャンス!

マネーフォワードをすでに導入されている。これは大きなアドバンテージです。このアドバンテージを活かして、「毎月、会社の数字がスピーディーにわかる体制(月次決算)」を確立できるかどうかが、今後の成長の鍵を握ります。

そのためには、

- マネーフォワードの扱いに長けている

- 業界知識がある

- 直接会って相談でき、かつスピーディーに対応してくれる

この3つを兼ね備えた、あなたと一緒に走ってくれる「伴走型」の税理士が不可欠です。

仮に、年間の顧問料が50万円だったとしても、 その結果、払い過ぎの税金を防いだり、節税で80万円の効果が出たり、 有利な条件で500万円の融資を受けられたり、 事業ごとの利益がハッキリして、無駄をなくすことで200万円の利益改善につながったりしたら…?

数字が見えるようになれば、社長であるあなたは「勘」ではなく「データ」に基づいて正しい判断ができるようになります。

法人化して間もない、ご夫婦で頑張る今だからこそ、最高のスタートを切るチャンスです。 あなたにピッタリの税理士をパートナーに迎え入れ、「会計を、未来を描くための強力な武器」に変えていきましょう!